:1、易消化、吸收好;2、营养成分最为均衡;3、保质时间较长、携带便利、价格实惠等优点深得众多养狗人士的青睐。但干粮缺点是:口味较为单一、以及在制作过程中添加各种防腐剂、抗氧化剂等成分,经过高温膨化后致使一些营养成分流失,狗狗适口性差一些。

b)湿粮:湿型狗粮罐头主要由肉、淀粉、果蔬以及谷物类原料构成。此类狗粮可以做到现吃现开,其口味要大大优于干型膨化狗粮,口感好,其消化率也远远高于前者。缺点是:制作成分较高,故其价位要高于前者。对于喂食胃口较大的成年犬,仅靠此类狗粮喂食是很难满足狗狗的进食需要。一般作为辅粮;

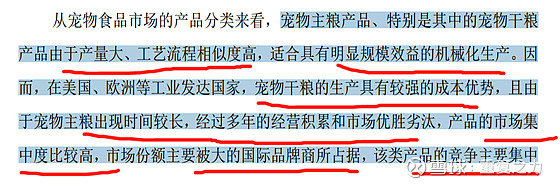

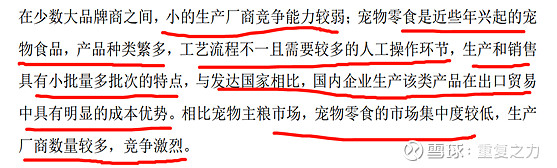

c)主粮特性:高频消费(偏刚性),需求对价格敏感性高;主粮中的干粮,产品种类较单一,产量大,工艺流程相似度高,适合具有规模效应的机械化生产;穿透至生意为基于规模效应的成本优势;

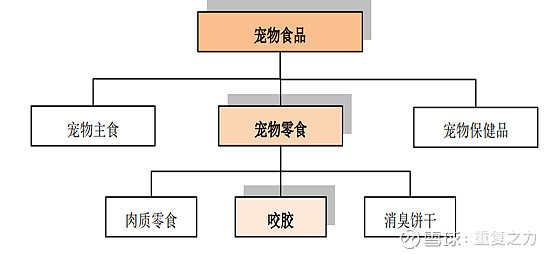

d)宠物零食:消费频次相对较低,种类繁多,生产工艺不一需要较多的人工操作环节,生产和销售具有小批量多次的特点;

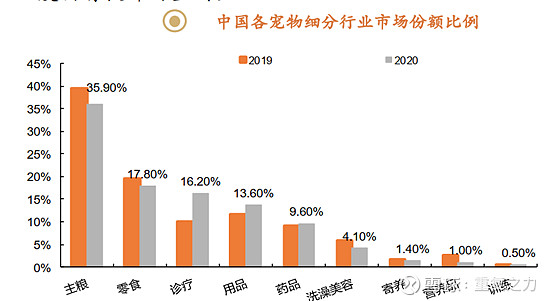

2)市场空间:主粮占比36%,对应市场空间为700亿;宠物零食占比18%,对应市场空间为360亿,二者合计市场空间约1000亿左右;

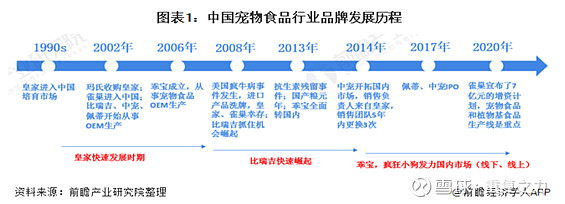

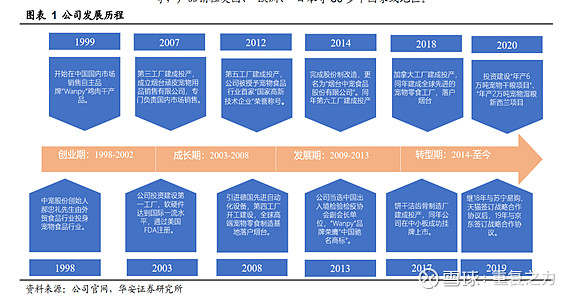

a)宠物食品行业发展历程:1990年外资品牌进入中国,2005年左右国内企业(中宠、佩蒂、乖宝等)基于劳动力成本优势,为国际巨头代工生产;2010年之后,双赢彩票APP国内品牌开始崛起;

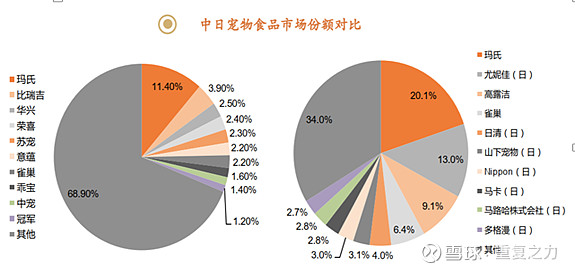

a)市场格局:玛氏占国内市占率第一占比11.4%,对比中日,日本品牌集中度高,中国品牌离散度高;

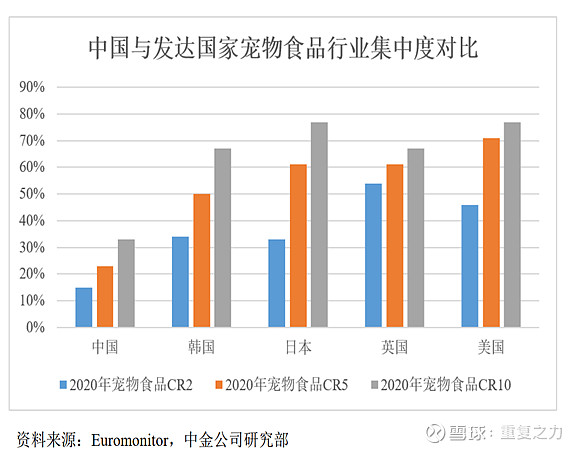

b)集中度对比及趋势:参照国外成熟市场结构,生意属于集中度较高的生意;国内市场当前的集中度较低,未来集中度的进一步提升是趋势;

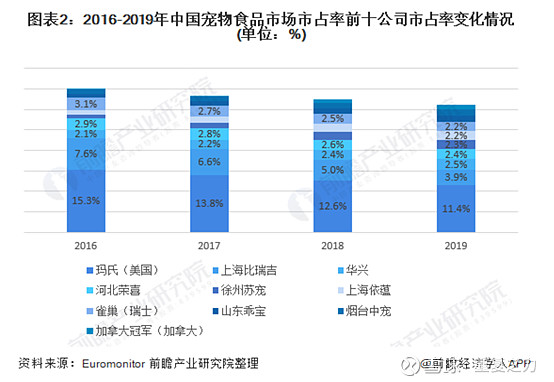

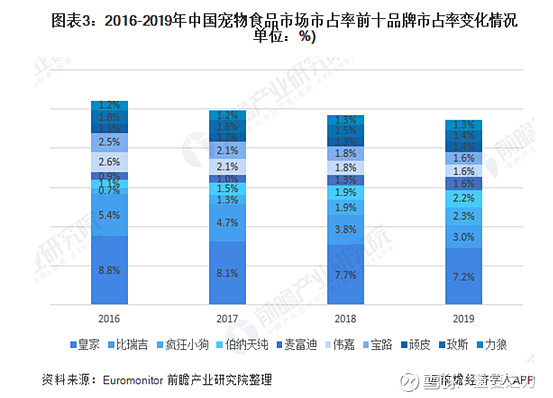

c)国内市场格局演变:前十大公司,玛氏排名第一占比11.4%,综合占比不断降低,雀巢占比2.2%,占比呈降低趋势;2016年至2019年前十大公司的市占率呈降低趋势;市场呈分散化趋势;

d)前十大品牌格局:皇家、比瑞吉占比呈降低趋势,疯狂小狗、伯纳天纯、麦富迪占比呈提升趋势;(百舸争流,国外品牌力量在削弱,部分国产品牌在崛起的路上);

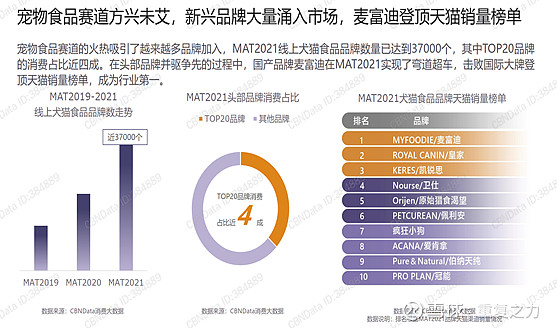

e)大量资本涌入,线%,高速增长;国产品牌麦富迪在淘宝线上销售首度超过皇家;

f)小结:行业快速增长,国产品牌大量涌入,国外巨头市占率不断降低,部分国内优秀企业占比提升,玩家的大量涌入导致行业格局近几年呈分散态势;从国外成熟市场的格局来看,生意本质上还要回归较高集中度格局;所以国内行业的大洗牌是难免的过程;

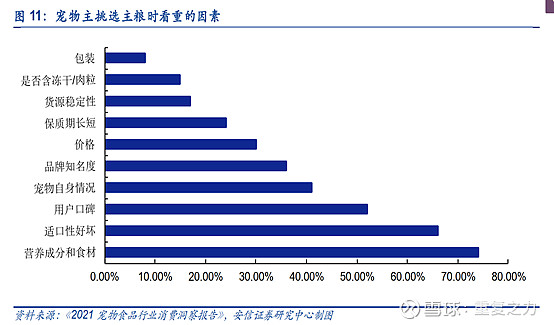

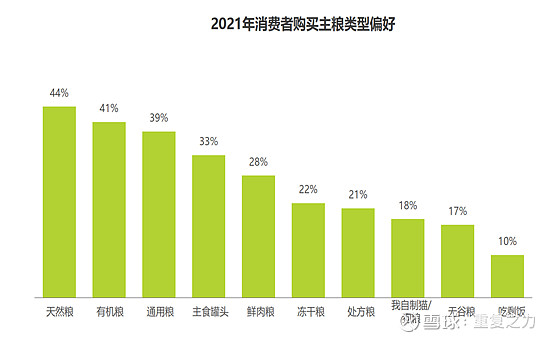

a)消费者挑选看重因素:营养成份食材、适口性、口碑、天然、有机等(消费升级的价值主张为主);

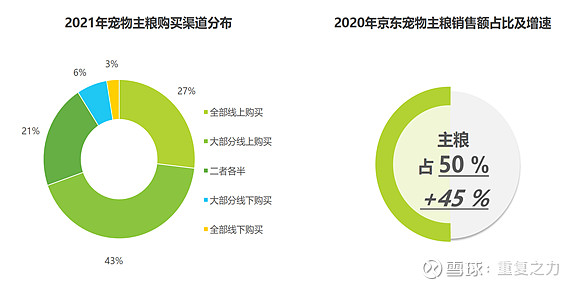

b)渠道端:线%,高速增长态势;中国宠物饲养的核心人群为互联网用户群体,所以线上占比较高;互联网的头部效应会加剧生意本身的集中度格局;

5)小结:宠物主粮偏刚需,宠物零食相对偏消费升级;行业当前处于百舸争流阶段,大量玩家涌入,国外品牌的地位开始动摇(玛氏),占比不断降低,部分优秀的国内企业占比逐渐提升,竞争导致头部集中度呈降低趋势;从国外成熟市场来看,生意本身(品牌、渠道、产品等核心要素的规模效应)属于集中度较高的特性,叠加渠道端的互联网效应,未来品牌端的集中度提升是长期大趋势;

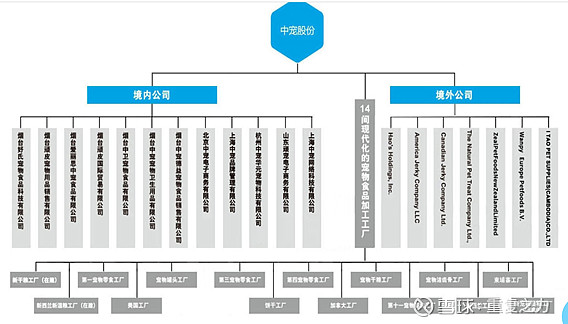

1)业务及模式:主要从事宠物食品的研发、生产和销售;产品涵盖干粮、湿粮、零食等品类,总计1,000多种;国外市场,主要是OEM/ODM业务,主要销往美、欧、日等区域,主要客户为当地拥有品牌的宠物食品经销商,它们大多不从事生产,主要依靠从生产企业购买加工完成的宠物食品,再贴牌销售,少数客户为当地的宠物用品零售商店;国内市场,以自主品牌为主,目前公司旗下有以Wanpy顽皮、Zeal线;为核心的品牌矩阵,销售模式分经销和直销(主要通过京东、天猫等线%(贡献15%的毛利润);主粮较少;

外界环境发生变化,公司能够积极进行调整,在美国设立工厂,保证客户供应,公司适应变化的能力值得高度肯定);

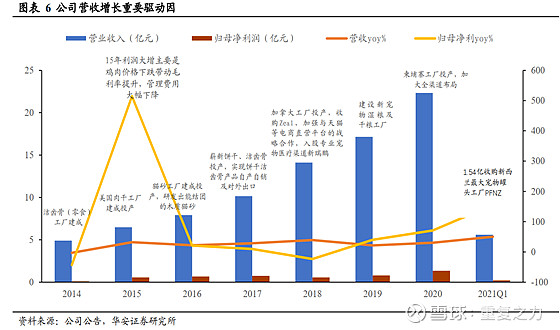

5)产能驱动:公司持续的产能扩张,丰富终端产品品类,全球化布局,驱动公司业绩高速增长;

:公司产品(零食、罐头等)、区域、客户角度均保持较高速增长,共同推动公司业绩增长;2013年受政策影响,公司对美国产品出口降低,2015年公司在美国工厂投产,维护了美国市场的稳定;国内行业增长,公司果断加大品牌建设投入力度,驱动国内业绩高速增长;公司发展历程中不断的进行产品、产能的延展,

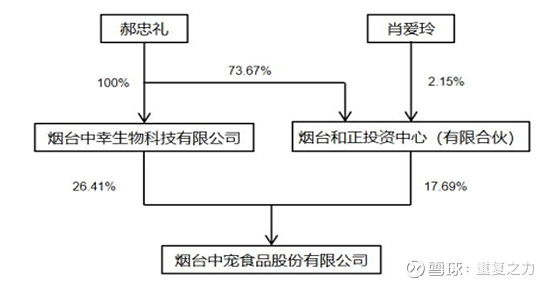

体现了较强的自我驱动能力及适应变化的能力;4、团队及组织架构分析1)股权结构

1993年12月至1998年9月,任烟台国际航空客货代理总公司副总经理;(由老师到体制内贸易公司高管,放弃高光职业,自主创业);体现了一种不安分,喜欢折腾的精神;

BRC全球标准食品安全认证、全球知名的第三方认证机构SGS进行的食品安全审核、MSC水产品产销监管链认证、美国FDA注册、欧盟宠物食品官方注册、加拿大宠物食品官方注册、日本农林水产省禽肉热加工注册、BSCI商业社会责任准则审核。

向全球品牌运营商转型的路上,中宠股份始终如一坚守行业准则、不断开拓创新、致力于为全世界宠物提供更高品质的健康食品。“全球共享同一品质”是我们始终追求的目标!5)其他:2018年公司投资2700万占瑞鹏医疗1.25%股份,战略合作;

:宠物主粮属于以规模效应为核心的生意,规模效应能够建立起强大的成本优势;宠物零食,种类繁多,人工成本多,批量小;早期公司基于中国劳动力的比较优势切入宠物零食代工市场;公司自2014年开始进入由代工模式向综合性的宠物消费品生意转变;国内市场的逐渐成熟发展,为公司转变提供了非常好外部发展契机;

竞争端的高确定性:消费品生意,基于核心要素(产能、研发、渠道营销投入扥)的规模效应是竞争的核心

核心要素的综合领先,双赢彩票APP使得公司在国内宠物行业的百舸争流的竞争中获胜的概率极大;3)其他:

;主要产品有畜皮咬胶和植物咬胶等宠物咀嚼食品、宠物营养肉质零食、宠物干粮、宠物湿粮及其他宠物食品;在国内市场主要以自有品牌开展业务,在国外市场主要采用ODM模式向客户提供产品;

动物咬胶收入占比33%(贡献26%毛利润),植物咬胶占比32%(贡献46%毛利润),零食产品收入占比21%(贡献20%毛利润);(咬胶产品为主);

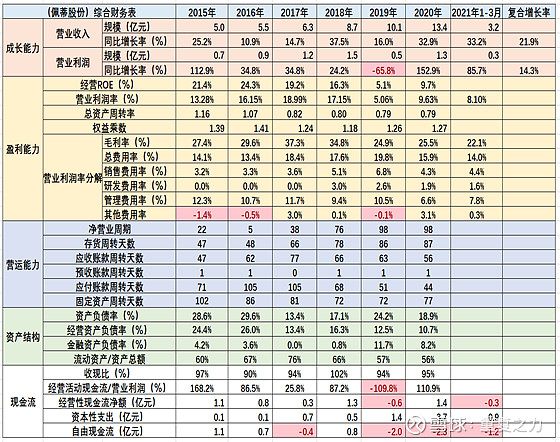

业务以代工为主,产品相对较单一(咬胶占比80%以上);2、综合财务特性分析

主要系产品毛利率大幅降低导致;18年、19年公司的销售投入出现较大幅度的提升(与中宠投入类似,但力度偏弱);3)营运能力:

6)小结:盈利、营运、现金流等指标均存在异常变动,需进一步核查;公司财务端的综合表现一般;

1)产品端——成长驱动:肉干为公司核心产品,成长性较差,波动较大;其他产品未见明显增长迹象;

宠物食品为宠物生意的核心赛道,空间大,生意容易形成高集中度格局;需求端长期增长的确定性非常高,主要从竞争端谁具有优势能够最终获胜;随着中国市场的崛起,大量的玩家涌入市场;相较于新兴品牌,传统的ODM厂商先发优势,产品力(产能)优势,大的企业具有资本规模优势等;传统ODM厂商基于国内市场崛起的机遇,向品牌商的转型优势明显(投资机会);中宠作为宠物行业ODM厂商龙头企业,产能、资本等的综合优势更加明显,而公司创始人也具有强烈的进取心,公司早在2014年便制定了由ODM厂商向全球品牌商转型的战略,近几年持续的在全球进行产能、产品、品牌、渠道等的综合布局;(外部有机会(中国市场崛起)+内部有资源(产品力、资本等要素)+进取心(野心));未来胜出的概率极大。

宠物业唯一能做大做强的只有宠物主粮这块,宠物业很多不懂行的都以为是暴利行业,真正深入了解后就懂了,宠物喂养分两种,一批是喂市场卖的宠物粮,还有一批人是喂自制的粮,比如自己买三文鱼 鸡胸肉 南瓜 鸡蛋煮给狗吃等,猫直接喂鱼,自己喂的当然更营养健康,双赢彩票APP喂市场粮只是方便。如果真正把宠物当小孩子养的,当然是自己煮来喂?谁会喂孩子一辈子饼干 方便面呢?